Ilu Polaków skorzysta z usług mafii pożyczkowej w przypadku odmowy kredytu?

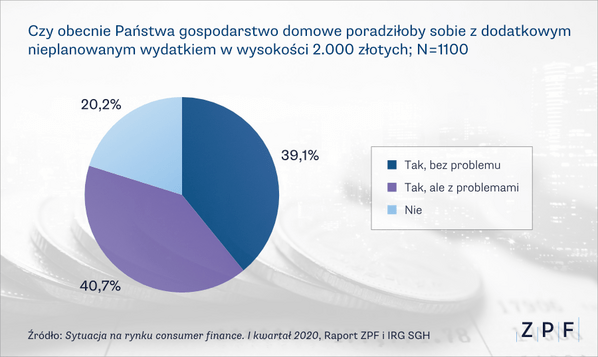

Tuż przed wybuchem pandemii, 41 proc. polskich gospodarstw domowych poradziłoby sobie – choć z problemami – z dodatkowym, nieplanowanym wydatkiem w wysokości 2 tys. złotych, ale aż dla 20 proc. nie byłoby to możliwe – wynika z badania przeprowadzonego przez Związek Przedsiębiorstw Finansowych i Instytut Rozwoju Gospodarczego SGH. Takie wyniki uzyskano przed tuż wybuchem pandemii, gdy wynagrodzenia były wypłacane na czas, a względnie wielu z nas mogło oszczędzać. I choć Polacy wydawali się być lepiej przygotowani do takiej sytuacji niż przed kilku laty, to martwić może odsetek tych, którzy w tak dobrej do niedawna sytuacji, w przypadku odmowy udzielenia kredytu, deklarowali skorzystanie z niego w podziemiu kredytowym. Liczba takich osób byłaby zapewne wyższa dziś, kiedy wizja skali nowego bezrobocia i ograniczenia wynagrodzeń jest tak realna, a skutki rozprzestrzeniania się kryzysu w gospodarce są już odczuwalne.

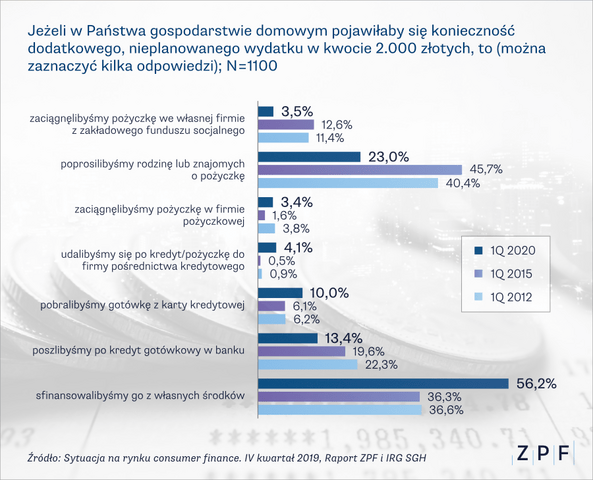

Polacy w różny sposób poradziliby sobie z dodatkowym, nieplanowanym wydatkiem w wysokości 2 tys. złotych. W badaniu Sytuacja na rynku consumer finance, przeprowadzonym w I kwartale br. najczęściej wskazywano, że zostałby on sfinansowany z własnych środków. Tę opcję wskazało ponad 56 proc. i jest to o ponad 20 p.p. więcej w porównaniu do sytuacji sprzed 5 czy też 8 lat. Z drugiej strony, zanotowano bardzo istotne zmniejszenie odsetka respondentów, którzy poprosiliby o pomoc w sfinansowaniu takiego wydatku rodzinę i znajomych. Takich respondentów jest dziś ok. 23 proc. wobec ok. 46 proc. w 2015 i ok. 40 proc. w 2012 roku. Zmniejszyła się też chęć skorzystania z pożyczki w zakładzie pracy do 3,5 proc. z ok. 11–12 proc.. Trzecią w kolejności obecnie opcją jest zaciągnięcie kredytu gotówkowego w banku, choć dziś z tej opcji skorzystałoby ok. 13 proc. wobec ok. 20-22 proc. przed kilu laty. Co dziesiąty respondent wskazuje obecnie na zadłużenie w karcie kredytowej – tutaj zanotowano wzrost skłonności z wartości ok. 6 proc., notowanej w poprzednich latach. Pożyczkę w firmie pożyczkowej lub instytucji pośrednictwa finansowego wybrałoby dziś ok. 3–4 proc. respondentów.

– Znaczący wzrost odsetka gospodarstw, które dodatkowy, nieplanowany wydatek w wysokości 2 tys. złotych sfinansowałyby z własnych środków świadczy o znaczącej poprawie sytuacji dochodowej gospodarstw domowych, wynikającej z dotychczasowej dobrej sytuacji gospodarczej oraz licznych transferów socjalnych. Jednocześnie, odnosząc się do aktualnej, kryzysowej sytuacji, trzeba mocno podkreślić, że aż 41% Polaków z trudnościami rozwiązałoby taki problem, a co piąty w ogóle nie poradziłby sobie z nim. A przecież z taką sytuacją prawdopodobnie w nieodległym czasie, może mieć do czynienia bardzo duża grupa gospodarstw domowych. To znaczy też, że trzeba zastanawiać się już dziś, czy pomoc publiczna, finansująca 40% kosztów wynagrodzeń będzie pomocą adekwatną do potrzeb i przyszłej sytuacji – informuje Andrzej Roter, Prezes Zarządu ZPF.

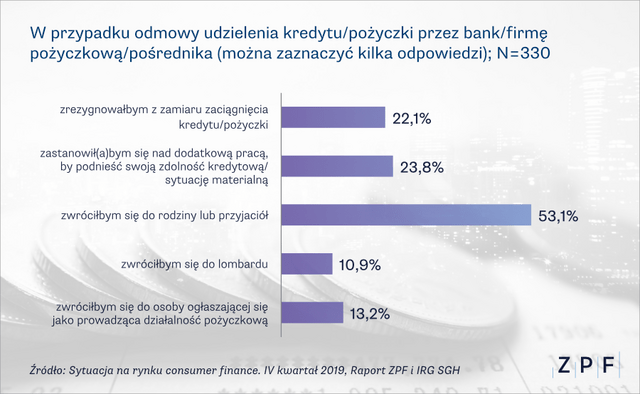

Dodatkowo zbadano, jakie byłyby zachowania respondentów w przypadku otrzymania przez nich odmowy udzielenia pożyczki lub kredytu na sfinansowanie takiego wydatku przez bank, instytucję pożyczkową bądź pośrednika. W takich sytuacjach dominującą opcją byłoby zwrócenie się o pomoc do rodziny lub znajomych – wskazało ją ok. 53 proc. respondentów. Około 22 proc. respondentów rozpoczęłoby dodatkowe zajęcie zarobkowe, zaś kolejne 22 proc. zrezygnowałoby w ogóle z zaciągnięcia pożyczki lub kredytu. Co dziesiąty badany wskazywał, że zwróciłby się do lombardu, zaś ponad 13% respondentów wybrałoby pożyczkę od osób ogłaszających się jako prowadzące działalność pożyczkową.

– Alarmujące już dziś jest to, że duża grupa osób jest zdecydowana, pomimo odmowy finansowania w nadzorowanych instytucjach kredytowych, to jest w bankach i instytucjach pożyczkowych, pozyskać je w lombardzie lub wręcz u mafii kredytowej. Przyjęcie propozycji UOKiK drastycznego obniżenia limitu kosztu kredytu konsumenckiego może zwielokrotnić skalę tego zjawiska. Przyjmując realistyczne założenie, że nawet 80 proc. z 3 milionów dotychczasowych klientów sektora pożyczkowego nie otrzyma w takiej sytuacji finansowania, to w efekcie nawet ponad 260 tysięcy z nich trafiłoby do lombardu, a prawie 360 tysięcy do mafii kredytowej – alarmuje Andrzej Roter, Prezes Zarządu ZPF.

***

- ZPF

- media@zpf.pl

- 609148937

- +48 58 302 92 05

- Związek Przedsiębiorstw Finansowych

- Długie Pobrzeże 30

- 80-888 Gdańsk